Montage LBO : comment le réaliser sans erreur ?

Le LBO est un montage financier très utilisé dans le cadre d’un rachat d’entreprise. Appelé également opération à effet de levier, le montage Leveraged buy out (LBO) consiste à s’endetter à travers une société de holding pour le rachat d’une entreprise. La rentabilité dégagée par la société rachetée permettra de rembourser la dette d’acquisition grâce à une partie de ses bénéfices.

Très largement utilisé dans les années 80 aux Etats-Unis puis en France dans le cadre de transaction, ce système de reprise présente de nombreux avantages. Le LBO est particulièrement utilisé par les fonds d’investissement s’assure d’une certaine rentabilité dans leurs opérations financières.

LBO : Les principes d’une opération

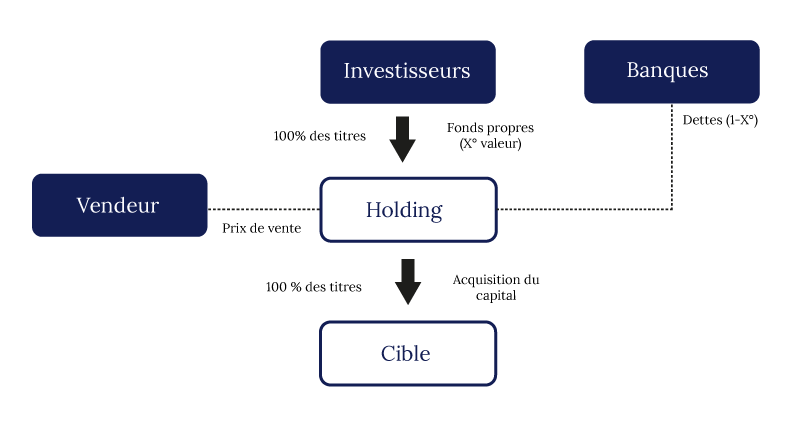

Techniquement, le montage LBO permet aux repreneurs souhaitant acheter une compagnie d’engager un niveau de fonds propres plus limité dans l’opération d’achat. Ils s’appuient sur la dette bancaire ou de toute autre institution financière pour financer une partie du prix d’acquisition. Grâce à une holding dite d’acquisition, le ou les repreneurs endetteront celle-ci pour acquérir la majorité des parts sociales ou des actions de la cible.

Au terme de l’opération de rachat, la société acquise ou société cible sera tenue de verser une partie de ses résultats sous formes de dividendes. Les dividendes constitueront les seuls revenus de la holding d’acquisition (NewCo). Elle se servira de ce flux financier pour le remboursement de son créancier (banque ou fonds de dettes).

Il est courant de recourir au montage LBO dans différentes situations :

- lorsque les actionnaires repreneurs souhaitent minimiser leur apport en fonds propres tout en devenant actionnaires majoritaires de la société cible ;

- dans le cadre d’une transmission de patrimoine ;

- dans un objectif d’optimisation fiscale caractéristique des maisons mère-filiale.

L’effet de levier du LBO : positif ou négatif ?

L’effet de levier s’exprime par le fait d’emprunter des fonds dans le but de les injecter dans la société cible pour qu’elle les fructifie à travers des investissements par exemple. L’impact de cet effet de levier se reflétera ensuite sur la rentabilité de ses capitaux propres. Il sera positif si les bénéfices couvrent le coût de la dette. Il sera négatif si la dette à rembourser est supérieure à la rentabilité des capitaux propres.

Les différentes formes de montage LBO

Il est possible de recourir au montage LBO dans plusieurs cas de figure.

Le Leverage Buy In ou LBI

Dans un montage LBI, les repreneurs sont externes à la société cible. Convaincus de son potentiel, ils veulent en devenir les actionnaires majoritaires, mais ne souhaitent pas risquer leurs fonds propres dans son achat. Ils créeront donc une holding dans laquelle ils apporteront le capital minimum. C’est à travers cette holding qu’ils vont ensuite contracter un emprunt pour l’acquisition des parts sociales ou des actions de la compagnie convoitée.

Cette technique permet aux personnes intéressées par une entreprise de prendre sa direction. Grâce à elle, la maison mère profitera également du régime fiscal mère-fille. L’impôt sur les sociétés ne s’appliquera pas sur les dividendes qu’elle percevra de sa filiale.

Le Leveraged Management Buy Out ou MBO

Dans le cadre du MBO, les cadres ou les salariés font l’acquisition des actifs de leur entreprise pour en devenir les actionnaires majoritaires. Ils peuvent aussi être motivés dans leur achat par le fait que le dirigeant-propriétaire souhaite se retirer de sa compagnie et qu’il veuille passer la main à son équipe de direction. Cette technique est également d’usage lorsqu’une maison mère souhaite se délester de l’une de ses filiales.

Elle présente plusieurs avantages dans la mesure où la holding qui rachète la compagnie cible peut bénéficier d’un crédit d’impôt. Par ailleurs, en n’étant plus salariés, les nouveaux dirigeants disposeront d’une marge de manœuvre plus ample dans la gestion de leur entreprise. Ils auront donc tous les atouts en main pour la réalisation d’un excellent retour sur investissement.

Le Leveraged Build-Up ou LBU

Le LBU se matérialise dans la fusion d’une compagnie avec une autre entreprise se trouvant dans le même secteur, et ce, par le biais d’une dette. Cette stratégie lui permettra d’atteindre une taille optimale afin de renforcer sa présence sur son marché.

Le Buy-In Management Buy Out ou BIMBO

Nous sommes en face d’un BIMBO lorsque la compagnie cible est reprise par des investisseurs externes ainsi que par ses cadres internes. Grâce à ce type d’acquisition, elle continuera à pérenniser son activité une fois que son propriétaire l’aura quittée. Après son départ, sa gestion quotidienne sera bien menée par ses directeurs. Néanmoins, il peut arriver que sa performance stagne en raison d’une carence de leadership. La présence de nouvelles personnes à sa tête lui donnera l’opportunité de booster son développement, d’instaurer un mode de management innovant ou de redéfinir ses stratégies commerciales. Des accrochages entre l’équipe dirigeante existante et celle qui entre peuvent survenir, toutefois ces tensions sont généralement de moindre ampleur.

Le Family Buy Out ou FBO

Le montage FBO permet au fondateur ou au propriétaire d’une entreprise de la transmettre à ses enfants. Idéalement, cette cession s’effectuera à titre gratuit et leur permettra d’optimiser leurs charges fiscales conformément au pacte Dutreil. Elle se déroulera en trois étapes :

- Le dirigeant signe un acte de donation-partage dans lequel il cède une partie de ses parts à un seul de ses enfants, à condition qu’il verse une soulte au reste de la fratrie.

- Le repreneur crée une holding dans laquelle il placera les parts reçues et par le biais de laquelle il va contracter un emprunt pour le paiement de la soulte.

- La holding acquiert les derniers titres du dirigeant sortant. Celui-ci utilisera l’argent découlant de leur vente comme bon lui semblera.

Ici aussi, ce sont les dividendes générés par l’entreprise cédée qui permettront à la holding de rembourser sa dette. Celle-ci profitera également des avantages fiscaux liés au régime maison mère-filiale.

Le Owner Buy Out ou OBO

Dans le cadre de l’OBO ou rachat à soi-même, le dirigeant opte pour une cession de sa compagnie à lui-même parce qu’il a besoin de liquidités tout en gardant le contrôle sur son entreprise. Cette opération est aussi réalisable s’il souhaite que ses employés ou sa famille entrent dans le capital de sa structure.

Il concrétisera l’OBO en créant une holding appelée Newco à laquelle il vendra quelques-unes de ses actions. Celle-ci s’endettera par la suite auprès d’une banque dans le but de lui acheter les actions restantes. En tant que maison-mère, la holding prendra les rênes de la société cible qui deviendra sa filiale. Cette dernière lui versera ensuite des dividendes pour le remboursement de l’emprunt.

En définitive, il existe plusieurs formes de LBO, mais dans tous les cas, elles impliquent toute la création d’une holding qui contractera une dette auprès d’une institution financière. Cette opération n’est pas anodine, car les prêteurs exigent un dossier pertinent avec un plan de financement bien détaillé. Pour réussir votre projet de LBO, il est judicieux de vous faire accompagner par des spécialistes expérimentés dans les montages financiers. L’équipe de FinKey vous présentera également la marche à suivre pour l’aboutissement de votre transmission d’entreprise.

Comment organiser une opération patrimoniale OBO